前言

当意法半导体(ST)2025年Q1财报披露其库存周转天数飙升至167天时,全球半导体产业链的现金流危机已如堰塞湖般高悬。另一端,ASML的EUV光刻机交期仍停留在18个月,设备商的排产表上写满“待定”。这场冰火两重天的困局,正将行业拖入现金流的“慢性窒息”——库存积压吞噬利润,设备断供掐断产能,两者叠加形成死亡螺旋。以下从需求误判、技术垄断、现金流断裂三个维度,拆解半导体产业最致命的三大痛点。

一、需求误判:180天库存的“堰塞湖”效应

(一)超额储备的集体恐慌后遗症

2022年“缺芯潮”引发的供应链恐慌,让ST、NXP等大厂将库存水位推高至150-180天。当主机厂、Tier-1、通路商集体囤货时,全球汽车销量增速却在2023年骤降至2.1%,工业PMI跌破荣枯线。以MCU为例,ST的库存量足够支撑其2024年Q2前的所有订单,但实际需求仅消化了65%。这种“宁可错囤,不可缺货”的防御性策略,最终演变为自我实现的恶性循环。

(二)价格-成本剪刀差的致命挤压

高库存直接触发价格战:ST的消费类PMIC被迫折价5%-8%,而晶圆厂折旧成本却刚性攀升。2024年Q1,其毛利率同比暴跌830个基点至33.4%,闲置产能费用高达1.23亿美元。德明利更陷入“经营现金流为负+短债高企”的绝境——账面2.74亿元现金对65亿元短债,偿债缺口全靠外部融资填补。

(三)现金流的死亡循环链

存货攀升→经营现金流恶化→被迫举债→财务费用激增→净利润下杀,这条恶性循环链正在吞噬企业生命力。以韦尔股份为例,其2023年Q3库存达40亿元,现金缺口35亿元,有息负债率逼近净资产50%。若库存去化不及预期,2025年将迎来偿债高峰,届时“融资窗口关闭+债务到期”的双重夹击可能引发连锁反应:供应商断供→生产停滞→客户索赔→信用评级下调。

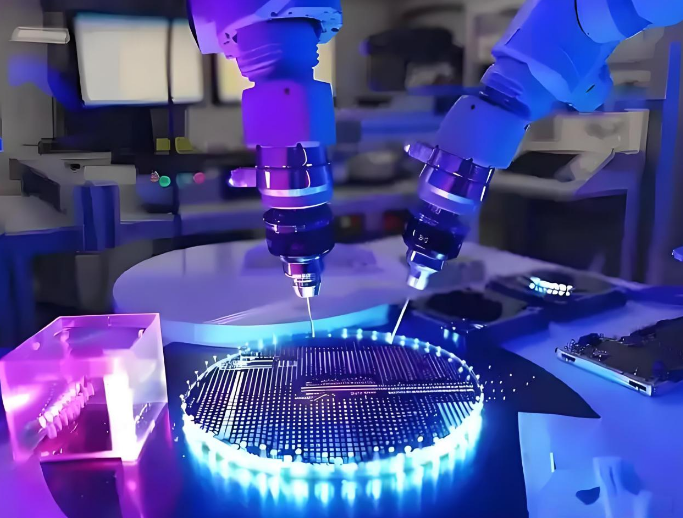

二、技术垄断:18个月交期的“灰尘卡脖子”困局

(一)EUV光刻机的技术深渊

ASML的EUV光刻机交期延迟,本质是技术垄断与地缘政治的双重绞杀。其LPP光源技术需0.02%的激光能量转化率,反射镜表面粗糙度需控制在0.1纳米以内(相当于原子级平整度),单块反射镜成本超1亿美元。而美国对华技术禁运,更让中芯国际2018年订购的1.2亿美元EUV光刻机至今未交付。这种“技术即权力”的格局,使得先进制程产能扩张完全依赖单一供应商。

(二)产能错配的囚徒困境

逻辑制程设备供不应求,功率/模拟制程利用率却徘徊在75%左右。ST试图关闭法国150mm老线、裁员5%以转向SiC,但衬底、长晶炉又卡在另一家供应链瓶颈上。晶圆代工领域更为突出——28nm以上成熟制程价格战激烈,而12英寸晶圆厂产能利用率虽有回落但整体依然充裕。这种“按下葫芦浮起瓢”的困境,暴露出全球半导体供应链的脆弱性。

(三)客户情绪的雪崩效应

当美系龙头芯片交期一拖再拖,电信设备商集体转向联发科、瑞昱——后者6个月就能交货。这种“用脚投票”的背叛,正在重塑产业格局:2024年Q4,联发科通过机器学习模型将需求预测准确率提升至82%,而ST的资本支出却从38亿美元下调至20-23亿美元,技术迭代节奏明显放缓。客户忠诚度在交期与成本面前,显得如此脆弱。

三、现金流断裂:高危企业的“死亡组合”

(一)高危名单的典型特征

库存周转天数>150天+经营现金流连续3个季度为负,构成死亡组合。ST(167天)、NXP(150天)、韦尔股份(2023年Q3库存40亿元)已亮起红灯。更危险的是,这些企业的资本开支被迫腰斩,技术迭代落后将导致市占率雪崩——ST的SiC长期竞争力因此存疑。在半导体行业,技术停滞即意味着被淘汰。

(二)债务到期高峰的致命一击

2025年,德明利、韦尔股份的有息负债率将逼近或超过净资产50%。若库存去化不及预期,这些企业将面临“融资窗口关闭+债务到期”的双重夹击。届时,现金流断裂可能引发连锁反应:供应商断供→生产停滞→客户索赔→信用评级下调。这种系统性风险,正在将个别企业的危机演变为行业性风暴。

尾言:灰尘终将落地,但雪崩不会停

180天的库存与无期的交期,本质是供应链上“时间”与“资金”的扭曲。当灰尘(短缺、过剩、误判)最终落地,有人会被埋在雪崩之下,也有人借机清扫出一条新路。台积电将5nm设备改造成3nm产线的转换周期压缩至45天,联发科引入机器学习模型将预测准确率提升至82%——这些案例证明,能够穿越周期的,永远不是押注需求的赌徒,而是能用数据把库存、产能、现金流动态保持在“安全区”的供应链高手。

留给ST、NXP、韦尔们的时间,不多了。但半导体产业的进化史,从来都是一部在危机中重生的史诗。当2025年Q4库存周期拐点到来时,那些完成供应链瘦身、产能转型、现金流重构的企业,将在新一轮周期中占据制高点。而未能突破“灰尘卡脖子”困局的企业,终将成为产业升级的代价。